こんにちは、資産1000万でインデックス投資をして運用益が100万円を超えてきたシータ(@reuse_theta)です。

「投資で稼ぐなんて素人には無理じゃないの?大損しそうで怖いんだよね」なんて思うかもしれませんが、実はそんなことはありません。

インデックス投資は、長期間継続すれば負けることの方が難しい投資方法です。誰でも簡単にほったらかしで自分の代わりに「お金」がお金を稼いでくれます。

運用するお金が増えていくと、お金の増加量が生活費を上回るので「老後は南の島で暮らしたい」「老後にお金の心配をせずに旅行しまくりたい」といった夢を叶えることもできます。

ですが、日本では「投資でマイナスになるのは嫌だ」という理由だけで投資をしないまま一生を終える人も少なくありません。

確かに汗水垂らして稼いだお金が半分になってしまうことを考えるとこわいです。かけた時間が長ければ長いほどなおさらのことと思います。

でも、正しく投資について学び、長期の国際分散投資をすれば誰でも必ず資産を増やせます。

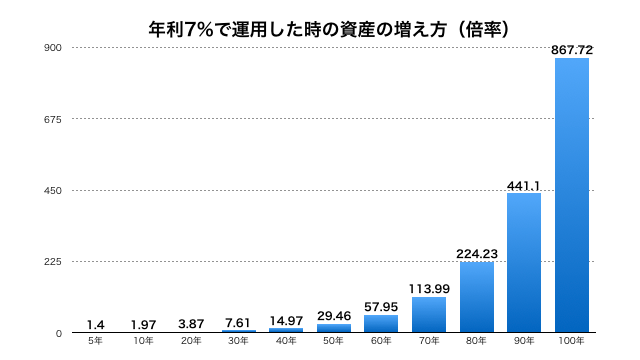

例えば、年利7%で40年運用すると誰がやっても資産は15倍になります。10年ごとに約2倍に増えていくので100年後には867倍になります。

極端な話、子供が生まれたら子供名義の口座に100万円を入れて全世界へ投資するインデックスファンド買って寝かせておくだけで、100年後には8.67億円が出来上がります。

これは決して大成功した異常なケースの話ではなく、ごく平均的な結果です。偉業でも何でもありません。

短期的にマイナスになることばかりに目が行きがちですが、長期間継続すれば誰でも簡単に1億円に到達できることをぜひ知って欲しいです。

この記事では、投資をしたことがない初心者でも簡単にインデックス投資に取り組めるよう7つのステップに必要なことを全てまとめました。

この記事の通りに全てを実践してもらえれば、投資で資産を増やすことは簡単にできるようになるはずです。

目次

インデックス投資の始め方

それではインデックス投資の始め方を解説していきます。

実はこの方法は、現役のインデックス投資家がほぼ全員が実践している王道スタイルです。

インデックス投資で資産を増やす7つのステップ

- インデックス投資を知る

- 投資金額を決める

- 資産配分を決める

- 投資銘柄を決める

- 投資口座を決める

- 証券会社を決める

- リバランスをする

Step1. インデックス投資を知る

インデックス投資の「インデックス」とは、市場平均を表す指標のことです。

たまにニュースで「TOPIX」や「ダウ平均」などの言葉を聞くことがあると思いますが、これらがインデックス(指標)です。

- TOPIX:日本国内株式の市場平均

- ダウ平均:米国株式の市場平均

インデックス投資とは、これらの市場平均に連動した運用益を目指す投資方法です。

長期的に国際分散投資をすれば必ず勝てる

市場平均を狙うと長期的には必ず投資で利益を出すことができます。

それは世界の経済は、右肩上がりに成長し続けているからです。

長期的に見れば全世界の株式時価総額は右肩上がりに成長し続ける

過去の全世界の株式時価総額の推移を見てみましょう。

参考:Google Public Data Explorer

1980年に2.5兆ドルだった全世界時価総額は、2017年には79兆ドルにまで増えています。ざっと31倍です。

2000年にITバブル、2008年にリーマンショックで暴落していますが、何年か経つとバブル時のピークを超えて成長しています。

人口増加とテクノロジーによる生産性の向上が、企業の生産能力を日々押し上げているからです。

日本は人口減少に突入しましたが、世界人口は2100年ぐらいまでは増え続けると言われています。また、テクノロジーは今後も進化を続けるでしょう。

ゆえに、全世界の時価総額は今後も右肩上がりに成長していくのです。

バブルの影響で短期的にはマイナスになることもありますが、10年以上の長期で見れば必ず利益が出ることはわかってもらえると思います。

地域ごとに浮き沈みがあるが、国際分散投資をすればそのリスクを吸収できる

地域別の時価総額の推移も見てみましょう。

参考:Google Public Data Explorer

日本は1990年のバブル以降、約30年に渡り株式時価総額の更新を果たせませんでした。一方、他の地域の国々は順調に時価総額を増やしています。

一つの国に投資をすると、日本のような損失を直に受けることになりますが、全世界に分散投資をすればそのリスクを軽減できます。

中国が急成長をしたことで、先進国の集まりであるヨーロッパ地域を東アジアが大きく上回ることになりました。

新しく成長する地域の恩恵を受けるためにも、国際分散投資が大切になります。

長期的に国際分散投資をすれば、誰でも必ず勝てます。

これを簡単に実践できるのがインデックス投資です。

素人でもプロ以上の成績を残せる

素人でもプロの機関投資家以上の結果を残せることも、インデックス投資の強烈なメリットです。

インデックス投資は、市場平均を狙うという受け身な姿勢から「パッシブ運用」とも言われますが、逆に個別銘柄を調査して値上がりが期待できる銘柄を買っていく運用を「アクティブ運用」と言います。

面白いことに、アクティブ運用はパッシブ運用に勝てないというデータがあります。

値上がり期待の投資手法が、市場平均狙いのごく平凡な手法に負けてしまうのは、手数料の差と売買銘柄の選定ミスによります。

- 手数料の差:

アクティブ運用は積極的に売買を繰り返すため売買手数料がかさむ。

インデックス運用は売買する必要がないため、手数料が安くなる - 売買銘柄の選定ミス:

アクティブ運用では、値上がりすると期待した銘柄が値上がりせずに終わった、ということがありうる

インデックス運用では市場平均を狙うため、銘柄選定のミスはない

投資はミスが少ない人が勝つ減点方式のゲームです。

ミスをせずに最後まで立っているだけで勝てる試合なのです。

日本人は、このことを知らない人がとても多いです。ですが、この事実を知ってしまえば、あとは最後まで立ち続ける方法を知れば問題ありません。

次から具体的な投資方法について紹介して行きます。

Step2. 投資金額を決める

インデックス投資がどのようなものかがわかったら、投資に使う金額を決めましょう。

インデックス投資は、短期的に損をするリスクがあります。

投資は、長期で運用して最後まで立っていれば勝てるゲームだと先ほど説明しました。

資産が目減りしても精神的にストレスを感じない金額にしておくのが安全です。

株価暴落時に膨らみ続ける損失に耐えきれず売却してしまう人がいます。

全財産を投資に回してしまうと、こうした精神的なストレスに耐えるのが難しくなるので、普段の生活に必要なお金は使わない、投資は余剰資金でやる、というのが精神衛生上良いです。

投資のリスク許容度を決める5つの要素

投資で値下がりをどの程度受け入れられるかは人により異なります。

基本的には以下の要因で決まります。

- 生活水準:

1ヶ月に必要な生活費が少ない人ほどリスク許容度は高くなる。生活費を稼ぐのが容易だから。 - 年収:

稼ぎが多い人ほどリスク許容度は高くなる。生活費を稼ぐのが容易だから - 資産:

保有資産が多い人ほどリスク許容度は高くなる。保有資産で生活費をカバーできるから - 投資期間(年齢):

投資期間が長いほど(年齢が若い)ほどリスク許容度は高くなる。10年以上の期間が確保できればほぼ資産増加が期待できるから。 - マイナス耐性:

値下がりした時にどう感じるか。買い増そうと思える人はリスク許容度が高い。どこまでも減っていきそうと恐怖が強くなってしまう人はリスク許容度が低い

おすすめの投資金額

僕のおすすめは、「生活費3ヶ月分の現金を確保したら、残りは投資にまわす」です。

あるいはもっと感覚的に「キリよく100万円を確保して、残りは投資にまわす」でもOKです。

- 生活費の3ヶ月分を預金で確保して、残りは投資に回す

- キリ良く100万円分を預金で確保して、残りは投資に回す

もし始めての投資の場合、怖さがあるのに無理にお金を使う必要はありません。毎月1000円からでも良いので経験して理解して、怖さを取り除くことから始めるのが良いです。

長期間継続して最後まで立ち続けることが重要なので、金額の大小はあまり気にしなくてだいじょうぶです。

僕は「100万円を確保して残りを投資に回す」スタンスで実践しています。生活費が家族で30万円なので、生活費の約3ヶ月分です。

もし、突発的な出費が発生して100万円ではお金が足りない状況になったら、「投資から切り崩せば良い」ので心配せずともだいじょうぶです。

Step3. 資産配分を決める

投資に回す金額を決めたら、何にどのぐらい投資をするか、その資産配分を決めましょう。

投資をする対象は値動きの傾向により、いくつかのタイプ(資産クラス)に分類できます。

- 国内株式:日本の株式

- 先進国株式:海外の中でも先進国に当たる国々の株式。アメリカ、英国、フランス、カナダ、ドイツなど

- 新興国株式:海外の中でも新興国に当たる国々の株式。中国、韓国、台湾、インド、ブラジル、南アフリカなど

- 国内債券:日本の債券

- 先進国債券:海外の中でも先進国に当たる国々の債券

- 新興国債券:海外の中でも新興国に当たる国々の債券

資産クラスごとの特徴を知りたい方はこちらの記事を参照ください。

投資の成否は資産配分で8割が決まる

投資の成否は資産配分で8割が決まると言われます。

「え?いつ買うかが重要じゃないの?」

「え?どの銘柄を買うかが重要じゃないの?」

と思うかもしれません。

長期の国際分散投資を行う前提であれば、いつ買うか、何を買うかは成否の2割にも及びません。

資産配分により決まります。

そのため、資産配分は最も考えて決める必要があります。

おすすめの資産配分

まずは市場の時価総額配分をそっくりそのまま使わせてもらう

参考:世界各国のPER・PBR・時価総額 (毎月更新) – myINDEX

実は資産配分の最適な方法は、既に答えが出ています。

それは、全世界の時価総額配分をそっくりそのまま使わせてもらうことです。

全世界に占める国内株式:先進国株式:新興国株式の割合が10:80:10なら、自分の資産も同様に配分する、ということです。

これはノーベル賞を受賞した考え方で、世の人たちは合理的に行動するはずだから、今の市場の時価総額配分はどこにもひずみがなく、最も効率的なポートフォリオになっているはずだ、という前提から来ています。

ロボアドバイザーでシェアNo1のウェルスナビもこの方法を採用しています。

市場資産配分をベースに将来の見込みの分だけ微調整する

しかし、市場の時価総額配分は将来の期待をどこまで織り込めているかは定かではありません。

日本は将来厳しくなる、新興国は今後成長が期待できるとか、先の見通しがあるはずです。この分を資産配分に盛り込みましょう。

成長が期待できるものは多めに、マイナス成長が予想されるものは少なめに。

ちなみに僕の資産配分は、先進国:新興国=60:40の攻撃的なポートフォリオです。

もし難しそうであればウェルスナビにやってもらおう

ここまで読んで何だか難しそうと思った人は、ロボアドバイザーのウェルスナビを使うと幸せになれるかも知れません。

ウェルスナビは、あなたのリスク許容度に合わせて、全世界の時価総額配分に全自動で調整してくれます。

わずかな手数料を払うだけで、投資の成否の8割を握る資産配分をウェルスナビが完璧にこなしてくれるため、負ける要素がなくなります。

自力で資産配分ができる場合は絶対に自分でやった方がお得です。

自力での資産配分が不安ならウェルスナビを検討すると良いでしょう。

Step4. 投資銘柄を決める

資産配分を決めたら、各資産クラスで買うべき銘柄を決めます。

銘柄とは、具体的にはインデックスファンド(投資信託)のことです。

投資の対局は資産配分が握るとはいえ、銘柄ごとに手数料が異なるため、長期でみると馬鹿にできない差が生まれます。

銘柄を選ぶときのポイントは以下です。

- 市場平均を狙うインデックスファンドであること

- 手数料が安いこと

- 純資産額が十分にあり、償還リスクが少ないこと

市場平均を狙うインデックスファンドであること

資産クラスごとに代表的なインデックスが存在します。

- 国内株式:TOPIX

- 先進国株式:MSCI コクサイインデックス

- 新興国株式:MSCI エマージング・マーケット・インデックス

それぞれのインデックスに追従するインデックスファンドを選んでいきましょう。

手数料が安いこと

インデックスファンドの手数料には、以下の3つがあります。

- 購入手数料

- 信託財産留保額

- 信託報酬

特に信託報酬の金額が運用益を圧迫する原因となります。

信託報酬が低いインデックスファンドを選ぶようにしましょう。

手数料に関して詳しく知りたい方は、こちらの記事を参照ください。

純資産額が十分にあり、償還リスクが少ないこと

上の2つの条件で絞り込めたら、最後に純資産総額が十分にあるかをチェックしましょう。

純資産総額は、インデックスファンドに集まったお金の総額のことで、この金額が一定水準を下回ると、「償還」と呼ばれるインデックスファンドの解散が行われてしまいます。

「償還」されると、強制的に利益や損失が確定されてしまうため、不要な税金が発生し、運用益が減ってしまいます。

基本的に純資産総額が右肩上がりになっていれば問題はありません。

忘れずに純資産総額のチェックも行いましょう。

おすすめの銘柄

2018年7月時点で言うと、すべての資産クラスで業界最安水準を誇る「eMAXIS Slimシリーズ」を買っておけば間違いありません。

資産クラスごとのおすすめ銘柄の詳細はこちらでまとめています。

eMAXIS Slimについてはこちらの記事を参照ください。

Step5. 投資口座を決める

投資銘柄を決めたら、どこでその銘柄を運用するかを決めましょう。

運用する口座は税制優遇の種類により以下の3種類があります。

- 確定拠出年金

- NISA

- 特定口座

3つの口座ごとに税制優遇の対象や期間、引き出し条件などが異なるため、特徴を把握した上で先に決めた投資銘柄をどこで運用するかを決める必要があります。

例えば、確定拠出年金のような運用益が非課税の口座で、国内債券のような運用益が少ない資産を運用してしまうと、非課税の効果が少なくなってしまうので勿体無いです。

3つの口座の特徴を表でまとめたものはこちらです。

| 種別 | iDeCo 確定拠出年金 | NISA | 特定口座 |

|---|---|---|---|

| タイプ | 20年以上の 長期投資向け | 10年未満の 中期投資向け | 何でも |

| 非課税上限 | 年間14400円〜 816000円 | 年間120万円 | 全て課税 |

| 対象者 | 20歳〜60際 | 20歳以上 | 誰でも |

| 有効期間 | 最大70歳まで | 最長5年 (ロールオーバー10年) | - |

| 途中解約 | 60歳まで不可 | いつでも可 | いつでも可 |

| 拠出金の減税 | 所得控除 | なし | なし |

| 運用益の減税 | 非課税 | 非課税 | 課税 |

| 受取の減税 | 退職所得 or 雑所得 | - | - |

| 取扱銘柄 | 証券会社 ごとに異なる | 証券会社 ごとに異なる | 証券会社 ごとに異なる |

確定拠出年金は、60歳まで引き出しができないため、必然的に長期投資をする場所となります。

NISAは最大10年間の非課税期間があるため、中期的な投資場所に向いています。

特定口座は確定拠出年金とNISAから溢れたお金を運用すると良いです。

おすすめの投資口座の決め方

おすすめは、運用益の非課税効果が大きい口座に、期待リターンが高い資産から順に配置していく方法です。

資産のリターンは、国内株式<先進国株式<新興国株式の順に高くなります。

運用益の非課税効果は、特定口座<NISA<確定拠出年金の順に高まります。

なので、最も節税効果の高い確定拠出年金に、最も期待リターンの高い新興国株式を当てはめていって、枠が余れば先進国株式を入れる。

枠が溢れたらNISAに新興国株式、先進国の順に入れる。

確定拠出年金、NISAで使い切れなかった残り を特定口座で運用する、というやり方がおすすめです。

- Step1 確定拠出年金:新興国株式を最優先に運用する。枠から溢れた新興国株式はNISAに回す。枠が余る場合、先進国株式を運用する。

- Step2 NISA:新興国株式の残りを運用する。枠が余れば先進国株式を運用する。

- Step3 特定口座:残りの資産は全て特定口座で運用する

Step6. 証券会社を決める

どの資産をどの口座で運用するかを決めたら、いよいよ証券会社を決めます。

証券会社ごとに取り扱っている投資信託が異なるため、欲しいものがないということもあるかもしれません。

他にも証券会社を選ぶときに注意すべきポイントは以下です。

- 取り扱い銘柄

- 手数料

- ポイントプログラム

- その他サービス

また、同じ証券会社の中でも、全ての銘柄が確定拠出年金口座で購入できるわけではありません。

確定拠出年金では、ごく限られた銘柄しか取り扱いがない証券会社がほとんどです。

そのため、確定拠出年金とNISA/特定口座それぞれで欲しい銘柄の取り扱いがあるかを確認しておくのが良いです。

おすすめの証券会社

確定拠出年金でおすすめの証券会社

確定拠出年金でおすすめできるのは、マネックス証券です。

何と言っても業界最安の信託報酬を誇る「eMAXIS Slimシリーズ」を確定拠出年金で買えるのが魅力です。

低コストインデックスファンドの品揃えが圧倒的です。

SBI証券、楽天証券では取り扱いがないため、まだiDeCo口座を作っていなければ、「マネックス証券 iDeCo

」で開設してみると良いと思います。

NISA/特定口座でおすすめの証券会社

やはりSBI証券、楽天証券の2つが良いです。

このうちどちらかを選べと言われれば、今で言えば楽天証券をおすすめしたいです。

- 楽天ポイントで100円から投資信託が買える

- マネーブリッジで楽天銀行と連携すると普通預金金利0.1%で銀行No1

- 自動入出金がSBI証券よりも便利

- 投資信託を買い付け、保有するとポイントがもらえる

- 最安レベルのインデックスファンドが揃っている

特に楽天ポイントで投資信託を買えて、投資信託を持っていると楽天ポイントをもらえるのがいいですね。

詳しくはこちらの記事でも紹介しているので、ぜひ一度目を通して見てください。

Step7. リバランスする

証券会社を決めたら、自動積立の設定をしてインデックス投資を始めましょう。

自動積立をしていくと、最初に決めた資産配分が崩れてくることがあります。

例えば、先進国株式が大きく値上がりして、国内株式が現状維持を続けたとすると、資産配分の中で先進国株式の割合が増えて、国内株式の割合が下がります。

こうした資産配分のずれは定期的に元のバランスに戻すように調整をすると、長期的な利益が増えると言われています。

リバランスには2つのやり方があります。

- 売却を伴うリバランス:

膨らんだ銘柄を売却し、縮んだ銘柄の買い増しをすることで配分を調整する - 売却なしのリバランス:

毎月の積立のときに当初の資産配分で買い付けるのではなく、縮んでいる銘柄を多く、膨らんでいる銘柄を少なく買うことで配分を調整する

おすすめのリバランス方法

リバランスの頻度は年に1回程度が良いと言われています。

その際、無駄な税金支払いを避けるために、売買を伴うリバランスは可能であれば行わない方が良いです。

割合が小さくなった資産クラスを買い足すことでリバランスができないか、考えて見ましょう。

積立時に不足分を多めに買い足すリバランス方法は、忙しいサラリーマンにとっては現実的ではありません。

年に1度見直す程度で十分です。

僕も年に1回見直すスタンスで実践しています。

正直なところ、リバランスは初心者向けではない

ここまで書いて思ったのは、やはり投資初心者にとってリバランスは相当難易度が高いな、ということです。

なので、最初はリバランスのことなど忘れてもらって投資をスタートした方が、精神的に良いかも知れません。

どうせ1年後のことなので、それまでに学ぶということで一旦忘れてしまいましょう!

1日でも早く運用をスタートさせることが最も大事です。

あるいは、リバランスも完全自動でやってくれるウェルスナビから運用をスタートしてみるのも良い一手と思います。

インデックス投資の始め方まとめ

初心者でも失敗しないインデックス投資の始め方をご紹介しました。

- インデックス投資を知る

- 投資金額を決める

- 資産配分を決める

- 投資銘柄を決める

- 投資口座を決める

- 証券会社を決める

- リバランスをする

市場参加のタイミングに恵まれたこともありますが、僕もこのステップ通りに実践していて、現在100万円以上の運用益を得ることができています。

多くの成功しているインデックス投資家もこのステップのことを実践しているはずです。

短期的にはマイナスになることもあると思いますが、10年以上継続すれば、必ずプラスに転じることは間違いありません。

インデックス投資は、長期間やることで効果が雪だるま式に増えていきます。

幸い、今はロボアドバイザーの力を借りれば、何も知らず何もせずとも7つのステップに当たる作業を自動で実践してくれる世の中です。

1日でも早くインデックス投資をスタートして、資産1億円に向けて動き出しましょう!

Youtubeで動画を拝見して、ブログも見させていただいています。

中年後半に差し掛かっていますが、これまで貯蓄ばかりで、投資はほとんどやってきませんでした。

シータさんの動画やブログを見て、積立NISAをはじめ、idecoも年金基金とのバランスを考えてやる予定です。

それらは、収入の範囲でできそうなのですが、すでにある貯蓄の一部を投資に回すつもりです。

そこで、難しい悩み。

400万円の余裕資金があるとして

1)積立NISAの半分の期間10年程度で積立型で投資に回していくのがいいのか?

2)長期的に見て右肩上がりになることからすれば、早い段階ですべて投資に回すのがいいのか?

と悩んでます。

特に、だいぶ戻してきたといっても、まだわずかに割安感がある今なら、10年後のリターンの可能性を考えると、リスクを覚悟して2)の方がいいかなとも思っています。

個別株や金などだと、1)の方がいいと思いますが、シータさんがおすすめしているような投資信託商品は余裕があるなら時間的分散をするよりも早期にまとめていく戦略もありかなと思っています。

あくまで自己責任なので、今のどっちに振れるのか見通しが難しい相場状況もウオッチしながら、方針を考えたいと思っています。

Andyさん、コメントありがとうございます。

お返事が遅くなってしまいすみません。

これはまとまったお金がある場合、一括投資がいいか、分割投資がいいか、という悩みですね。

高いリターンが期待できるのは一括投資の方です。

これはあらゆる過去データが証明しています。

ただし、一括投資は直後に暴落が来るとかなりメンタルをやられるという問題があります。

暴落しても長期でみれば一括投資の方がリターンは高いのですが、

経験が浅い段階では頭ではわかっていてもメンタルが追いつかない可能性もあるので、

基本的に初心者の方には分割で投資するのをおすすめしています。

ただ、投資に慣れてきて多少の暴落では狼狽売りしなくてすみそう、という自信があれば

一括投資を選ぶのが良いと思います!